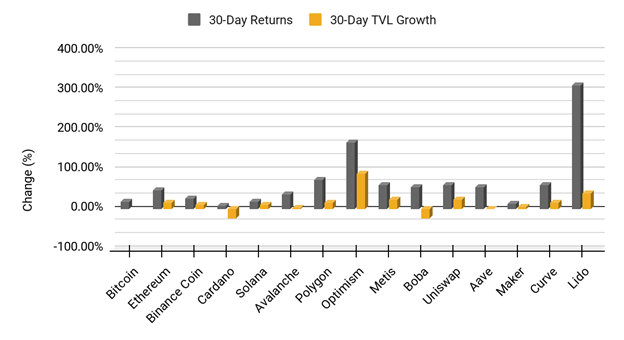

Die weltweite Marktkapitalisierung aller Kryptoassets ist den Daten von CoinMarketCap zufolge im Monatsvergleich um 22,3 Prozent gestiegen. Dieser markante Anstieg ist auf den grossen Wirbel um den «Merge» – den Umstieg von Ethereum auf den Proof of Stake-Mechanismus – zurückzuführen, denn im Juli wurde ein vorläufiger Starttermin dafür verlautbart. Wie in der Abbildung zu sehen ist, verzeichnete das DeFi-Protokoll Lido in den letzten 30 Tagen eine Rendite von sage und schreibe 313 Prozent, während die Ethereum-Skalierbarkeitslösung Optimism einen Anstieg von 168 Prozent verzeichnete. Im gleichen Zeitraum wuchsen die zwei grössten Kryptoassets Bitcoin und Ethereum um 18 bzw. 47 Prozent. Darüber hinaus sank die Korrelation zwischen Bitcoin und dem wichtigsten US-Aktienindex S&P 500 leicht – Mitte Juli lag sie bei 0,5, während sie zuvor zwei Monate lang 0,6 betragen hatte.

Abbildung 1: Entwicklung von Preis von TVL (total value locked) der grössten Kryptoasset-Kategorien

Quelle: 21Shares

Makroökonomie, Regulierung; Spot- und Derivatemärkte

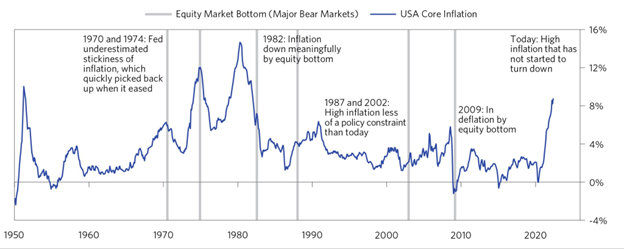

Die Inflation stieg in den USA auf 9,1 Prozent, kurz darauf erhöhte die Federal Reserve ihre Zinssätze um 75 Basispunkte – und steigerte sie damit insgesamt auf 2,5 Prozent. Auch die Inflation im Vereinigten Königreich erreichte mit 9,4 Prozent einen 40-Jahres-Höchststand, wozu vor allem die steigenden Energiepreise beitrugen, die im Oktober voraussichtlich weiter stark ansteigen werden. Während die Bank of England die Zinssätze im August anheben wird, hat die Europäische Zentralbank (EZB) eine Zinserhöhung um 50 Basispunkte vorgenommen, die erste seit 2011. Die Zinssätze steigen damit auf effektive 0 Prozent und das sich über acht Jahre erstreckende Experimentieren Europas mit negativen Zinssätzen hat ein Ende. Die EZB wird höchstwahrscheinlich im September eine weitere Zinserhöhung vornehmen. Wie in der untenstehenden Grafik ersichtlich, liegen die globalen Inflationsraten aktuell auf dem Niveau der späten 1970er.

Abbildung 2: Inflation im Laufe der Jahre

Quelle: Bridgewater Associates

Zum ersten Mal überhaupt wurde im Juli 2022 ein Fall von Krypto-Insiderhandel bekannt: Ein ehemaliger Manager von Coinbase wurde zusammen mit zwei weiteren Personen wegen Überweisungsbetrug verhaftet. Aufgrund dieses Vorgangs stufte die Börsenaufsichtsbehörde SEC neun Token, die auf Coinbase gelistet wurden als Wertpapiere ein, darunter Amp, Rally, DerivaDAO und XYO Network. In Südkorea wiederum wird gegen Kryptowährungsbörsen –Bithumb, Upbit, Conine und vier weitere – wegen eines Betrugsfalls im Zusammenhang mit dem Kollaps des Terra-Stablecoins UST ermittelt. Zu den wichtigsten regulatorischen Entwicklungen in diesem Monat gehören die folgenden:

- Das US-Finanzministerium veröffentlichte ein Rahmenwerk für die Behandlung digitaler Assets aus internationaler Perspektive.

- Taiwan hat den Erwerb von Kryptoassets mit Kreditkarten praktisch verboten.

- Paraguay hat ein Gesetz zur Regulierung von Krypto-Mining und -Handel verabschiedet.

- Das Vereinigte Königreich hat den «Financial Services and Markets Act» veröffentlicht, der die Verwendung von Stablecoins im Zahlungsverkehr regelt.

Die Commons Foundation, eine in Singapur ansässige Non-Profit Organisation, hat mit dem staatlichen Netzbetreiber Paraguays einen Vertrag über den Kauf von 100 Megawatt Strom abgeschlossen. Das Übereinkommen soll die Commons Foundation für zehn Jahre mit Strom für das Mining versorgen. Schätzungen zufolge sollen damit im Laufe der nächsten vier Jahre auch rund 1.000 Arbeitsstellen geschaffen und zudem die überschüssige Energie des weltweitgrössten, Strom erzeugenden Damms absorbiert werden.

Für die Kryptobörsen war das vergangene Quartal alles andere als leicht – und dennoch konnten einige von ihnen Fortschritte auf dem Weg der globalen Expansion erzielen. Crypto.com erhielt in Zypern und Italien Zulassungen, Binance wiederum darf von nun an über sein Tochterunternehmen Moon Tech in Spanien operieren. Darüber hinaus…

- verlieh die Zentralbank von Irland der Kryptobörse Gemini die Lizenz als Krypto-Dienstleister,

- startete die Digitalbank Nubank in Brasilien, wodurch nun über 57 Millionen Nutzer Bitcoin kaufen können,

- erhielt die Kryptobörse Huobi Betriebslizenzen in Dubai und Neuseeland.

Der Dominoeffekt von Three Arrows Capital, LUNA und Celsius

Insgesamt war der Juli immer noch von den finanziellen Nachwirkungen des Luna-Kollapses – und den daraus entstandenen Pleiten von einigen der grössten Namen der Krypto-Industrie – geprägt.

- Celsius hat offiziell Konkurs angemeldet und ein Loch von 1,2 Milliarden Dollar in seiner Bilanz offengelegt.

- Vauld hat sich an seine Gläubiger gewandt und einen Fehlbetrag von über 70 Millionen Dollar aufgrund von Marktwertverlusten bei BTC-, ETH- und MATIC-Geschäften offengelegt.

- Voyager, eine Krypto-Börse und -Kreditgeber, der Three Arrows Capital (3AC) 650 Millionen Dollar an unbesicherten Krediten gewährt hatte, hat Konkurs angemeldet und seine Stammaktien freiwillig von der Börse in Toronto genommen.

Andere Unternehmen versuchen, ihre betroffenen Kunden zu entschädigen:

- Coinflex erlaubt es seinen Nutzern nun, zehn Prozent ihres gesperrten Kapitals abzuziehen und gleichzeitig ein Schiedsverfahren gegen einen Investor einzuleiten, um nach der Aktualisierung ihres Defizits 80 Millionen Dollar an gesperrtem Kapital freizusetzen.

- Voyager hat ausserdem um die Erlaubnis eines Richters gebeten, die Abhebung von 350 Millionen Dollar von der in New York ansässigen Metropolitan Commercial Bank freizugeben, um den Wünschen ihrer Kunden nachzukommen.

- Die aus Singapur stammende Kryptobörse Zipmex hatte zunächst die Abhebungen pausiert, nachdem sie eingestanden hatte, rund 53 Millionen Dollar an die in Schwierigkeiten geratenen Firmen BabelFinance und Celsius verliehen zu haben.

- Die Abhebungen wurden wieder aufgenommen, kurz nachdem das Unternehmen bekannt gegeben hatte, dass mehrere Interessenten mit dem Unternehmen über einen Rettungsplan im Gespräch seien.

Auch über die Unternehmen, über die schon zuvor eine Verwicklung in die 3AC-Pleite bekannt war, gab es Neuigkeiten:

- BlockFi gestand ein, über 1,8 Milliarden Dollar an Krediten und 600 Millionen Dollar an unbesicherten Krediten gegenüber Kunden zu haben.

Zudem führte BlockFi ein «freiwilliges Trennungsprogramm» ein, um die Zahl der Mitarbeiter weiter zu reduzieren. - Blockchain.com wird voraussichtlich 25 Prozent seiner Belegschaft abbauen und zudem sein argentinisches Büro schliessen, während Gemini in seiner zweiten Entlassungsrunde seit dem Zusammenbruch der Finanzmärkte weitere 10 Prozent seines Personals entlässt.

- Der koreanische Startup-Fonds Uprise, der Nutzergelder mit Leerverkäufen von Luna verzockt hat, wird den Anlegern ihr Geld zurückzahlen.

FTX und Alameda haben Voyager einen Rettungsplan vorgelegt, der die Kunden entlasten würde. Voyager hat diesen Plan abgelehnt und ihn als „billig“ bezeichnet, da er den Kunden schade und nur dem Unternehmen selbst nützte. - Vauld schuldet Berichten zufolge 363 Millionen von insgesamt 402 Millionen Dollar an Verbindlichkeiten,

- Binance.us führt als Reaktion auf die jüngsten Marktturbulenzen ein Partnerprogramm ein, nachdem Coinbase das seine ausgesetzt hat.

- Babel Finance verlor über 280 Millionen Dollar beim Eigenhandel mit Kundengeldern.

Fazit – Was wir erwarten

Der bemerkenswerte Aspekt der am Dominoeffekt, den die Abstürze des Unternehmens Three Arrows Capital (3AC) und der Krypto-Bank Celsius ist, dass DeFi seine Widerstandsfähigkeit unter Beweis gestellt und die Vorstellung bestätigt hat, dass „Code“ in der Kryptowelt so verbindlich ist, wie das Gesetz in der realen. Anders als bei Geschäften in der traditionellen Finanzwelt müssen im Voraus vereinbarte Bedingungen eingehalten werden, da unveränderliche Anwendungen nur konditionelle Anweisungen verstehen und sich nicht einfach auf unkonventionelle äussere Umstände einstellen. Der Beweis für dieses Argument ist, dass Celsius und 3AC ihre Verpflichtungen gegenüber MakerDAO und Aave lange vor den Geschäften mit den CeFi-Instituten, die sich schliesslich als zahlungsunfähig herausstellten, tatsächlich erfüllt haben.

Dies zeigte sich, als Celsius 172 Millionen Dollar an Sicherheiten von Aave und Compound zurückforderte, indem es 95 Millionen an die DeFi-Plattformen zurückzahlte. Celsius zahlte am 7. Juli zudem 41 Millionen Dollar an Maker, wodurch seine Sicherheiten in Höhe von 440 Millionen frei wurden. Einen Tag später gab Tether bekannt, dass es sein überbesichertes BTC-Darlehen an Celsius „ohne Verluste“ für den Stablecoin-Emittenten liquidiert hat.

Unserer Erwartung zufolge könnte der Markt in seiner Gesamtheit einen Hauch von Erleichterung erfahren. Das liegt auch daran, dass der Kryptomarkt die jüngste Zinserhöhung der FED um 75 Basispunkte augenscheinlich bereits eingepreist hat – schliesslich stiegen sowohl BTC als auch ETH nach der Nachricht um rund 10 Prozent. Die Federal Reserve geht im August in eine Sommerpause, was bedeutet, dass sich der Markt nicht mit einem weiteren kurzfristigen geldpolitischen Straffungszyklus befassen muss, bis der Ausschuss am 23. September wieder zusammentritt. Die letzte Erklärung von FED-Präsident Jeremy Powell signalisierte einen eher verhaltenen Ton: Er erklärte, dass die kürzlich beschlossenen Straffungsmassnahmen ihren Zweck, die Verbraucherausgaben zu reduzieren, erreicht haben. Nach der letzten Zinserhöhung im Juli hat die FED nun ihren Zielsatz von 2,25 bis 2,50 Prozent erreicht, was erklärt, dass wir uns auf ein Szenario zubewegen könnten, in dem die FED ihre seit Anfang 22 verfolgte Politik der Quantitativen Lockerung umkehren würde.

Fork-bezogene Vermögenswerte sollten sich aufgrund des bevorstehenden Merge ebenfalls besser entwickeln. Miner, die am Ethereum-Netzwerk beteiligt sind, werden sich hingegen einen neuen Arbeitsplatz suchen müssen – denn mit dem Merge werden keine Proof-of-Work-Operationen mehr nötig sein.